コロナ下で急速に進む製造業のデジタル化には大きな投資チャンスが眠っている。

デジタルトランスフォーメーションのイニシアチブはかつてない程に高まっているが、エンジニアリング向けソフトウェアを手掛けるPTCの将来性は未だに過小評価されている可能性がある。

PTCの1Q決算

— Nave (@Nave_tweets) January 27, 2021

売上高は+20%の4.3億ドル(予想+7.5%の3.8億ドル)

EPSは0.97ドル(予想0.65ドル)

通期の売上高見通しを+6〜9%→+16〜19%へ上方修正

通期EPS見通しも2.65〜2.85→3.05〜3.25へ

株価は時間外+6%https://t.co/t7R6AwgabJ

先週発表された決算発表(20年10-12月)では、売上高、EPSともに市場予想を大きく上回った。時価総額は150億ドルで、これは今期の予想売上高の10 倍にも満たない。流行りの人気ソフトウェア企業やクラウド企業のバリュエーションと比較すると随分と大人しい水準だ。

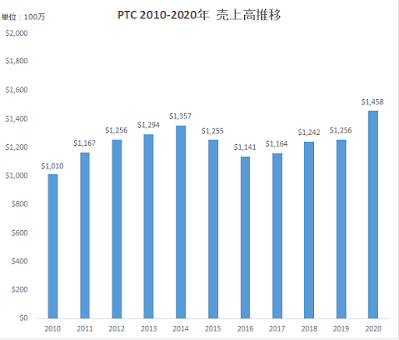

さらに決算前までは2021年度のトップライン成長率がたったの8〜9%と予想されていたが、これはある意味致し方ないのかもしれない。2010〜2020年までの年率成長率はたったの3.7%程度(CAGR)で、最終損益は3度の赤字を含む低調ぶりだったからだ。

|

| PTC売上高推移(2010-2020) |

しかしパンデミックが製造業を急襲した事で事態は大きく変わりつつある。PTCの昨年の売上高成長率は過去10年で最高となり、また先見性のあるCEOを中心に着々と進めてきた投資が今まさに花開こうとしているからだ。投資家は変化を捉える絶好のチャンスにあるだろう。

売上高推移と予想

2019年12.6億ドル(+1%)

2020年14.6億ドル(+16%)

2021年(予)15.8億ドル(+8%)→16.9億ドル(+16%)

2022年(予)17.7億ドル(+12%)→18.8億ドル(+11%)

EPS予想

2019年-0.23ドル

2020年2.79ドル

2021年(予)2.79→3.08

2022年(予)3.54→3.71

決算後にコンセンサスは引き上げられたが、2022年度にかけて成長率は鈍化してくと予想されている。

核となるのはIoT×AR

コロナ下で人の動きが制限された製造の現場では、急速にデジタル化に対応する必要性が生まれている。新たなテクノロジーであるIoTやARの需要は急増し、製造プロセス全体の管理を行うPLMを導入する企業が増加している。分断された生産拠点やサプライチェーンとの関係をいかに制御し、またリモートワークや遠隔管理に対応させるかが目下の課題だ。

エンジニアリング系ソフトウェア企業は新たなイノベーションの中心にいる。

PTCは製造業のデジタル化に不可欠な産業用IoTとAR(拡張現実)分野のリーダーであり、また合わせて伝統的なビジネスであるCAD(コンピュータ支援設計)、PLM(製品サイクル管理)も好調だ。

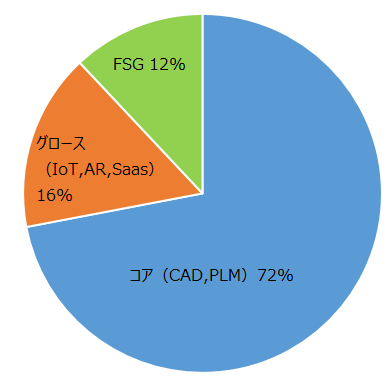

PTCはセグメントをコア、グロース、FSG(Focused Solutions Group)の3部門に分けている。

|

| 21年度1Q売上高構成 |

コア

1Qの売上高に占めるウェイトは72%、成長率は+23%。CAD(設計ソフト)のCreo、生産全体のサイクルを管理するPLMソフトのWindchilはあまりに有名で今も同社の売上高の7割以上を占めている。

グロース

1Qの売上高に占めるウェイトは16%、成長率は+29%。産業用IoTプラットフォームのThingWorx、AR(拡張現実)ソリューションのVuforia、SaasベースのCADソフトウェアのOnshape、今年1月に買収が完了したSaasベースのPLMソフトウェアのArena(予定)。

FSG

1Qの売上高に占めるウェイトは12%、成長率は+1%。アプリケーションライフサイクル(ALM)、サービスライフサイクル管理(SLM)。パンデミックによる落ち込みの影響が大きい。

1Q決算においてグロース部門の成長率は昨年度(通期)の33%に対して1Qは29%。最大のサプライズはコア事業の成長率が昨年度(通期)の18%から23%へと加速したことだ。

成長を牽引するロックウェルオートメーションとの提携

控えめに語ったとしても2018年に締結されたロックウェルオートメーションと提携は、同社の運命を変えただろう。PTCへ10億ドルを出資するロックウェル社はIoT/ARソリューションを必要とする新たな顧客をもたらす最重要のパートナーになった。

PTCはIoTやARなどの工場向けソリューションを導入する過程でMES(製造実行システム)企業との提携を狙っていたが、最初のパートナーであったGEとは全くうまくいかず、次なるパートナーとなったロックウェル社は主力製品のMESであるFactory TalkにPTCのIoT製品ThingWorxとARのVuforiaのオプションを提供している。

昨年10月には提携を23年にまで延長するとともにIoT/ARに加えてPTCのPLM、Saas型のCADソフトであるOnshapeにまで製品を拡大した。今回の10-12月決算における最大のサプライズはコア事業(CAD/PLM)の成長率が想定以上に高かったことだが、これはロックウェル社との提携範囲をPLMにまで拡大したことが要因と考えられる。

ANSYS、Microsoftと戦略的提携が機能

PTCのライバルであるDassault SystemsやSiemensはCAD/CAM/CAEからPLM、EMSに至るまでに自社製品で完成されている。一方でPTCは不足する部分を他社との提携でうまく補完しているのが特徴で、CAE(シミュレーション)のトップベンダーであるANSYSとの提携も同様だ。

CAD(コンピュータ支援設計)は製品を設計する際に利用されるソフトウェアだが、ANSYSのリアルタイムシミュレーションは設計中でも検証できる競争力のある製品だ。平凡なCAE製品しか持たないPTCにとってその分野のトップ企業と組む価値は大きいが、自社製品で固めるライバル達とは一線を画する柔軟性がある。

最後にMicrosoftとの提携だ。現在はロックウェルオートメーションも含めた3者間の提携となっているが、PTCはIoTプラットフォームであるThingWorxとAzureのIoTを接続し、エッジサービスなどでも提携し、極めて有利な立場にある。

先見性のある買収戦略と事業ポートフォリオ

2013年に買収したIoTのThingWorxと2015年に買収したARのVuforiaは同社の中核事業に発展した。今やThingWorxは製造プロセス全体を可視化するのに不可欠であり、リアルタイムで情報を収集して分析するデジタルツインの要だ。ARはCADデータを再現したり分析するのにも役立つが、リモートワークでは遠隔支援やコミュニケーションツールとしての役割も大きい。昨年はコロナの影響でZoomが大躍進したが、製造業の現場では遠隔コミュニケーションツールとしてPTCのVuforia Chalkが幅広く利用されている。

今後IoTやARはクラウドコンピューティングやAIと結びつくことで革新的なイノベーションになることは間違いない。製造業デジタル化まだまだ始まったばかりで2、3年で終わる話ではなく、またコロナが収束したとしてもそのペースが落ちることはないだろう。

PTCはクラウドベースのPLMおよびQMSを手掛けるArena Solutionの買収を発表。

— Nave (@Nave_tweets) December 14, 2020

昨年のOnshapeに続き、SaaS製品の強化を進めている。

同社はCADやPLMのコア製品も好調だが、近年はIoTとAR事業が絶好調。今後確実に注目すべき企業。

何よりジム・ヘプルマンCEOの先見性が素晴らしい。 https://t.co/CN1hyk5uHE

またOnshape、Arena Solutionの買収は、SaasベースのCAD、PLM製品を強化していずれIoT、ARも含めたオンラインプラットフォームの構築を想定しているはずだ。オンプレミス製品も含めたプラットフォーム構想ではDassault Systemsの3DEXPERIENCEが先行するが、SaaSを必要とする顧客にとってはPTCが魅力的な選択肢となる。

今後の見通し

昨年度に売上高の14%を占めたFSG(Focused Solutions Group)事業は、小売や航空業界などの落ち込みで足元の成長は1%だが、パンデミックが落ち着けば再び2ケタ成長が見込まれる。私は同社のトップライン成長率は今年、来年ともに20%近い水準が継続すると見ており、2025年度には30〜32億ドル近い売上高規模、EPSは7〜8ドル程度を予想している。 現在の高いバリエーションでも5〜10年スパンの投資であれば十分に報われるものと考える。