OTA(Online Travel Agency)のトップ企業の一つであるエクスペディア(EXPE)の時価総額はわずか250億ドル程度だが、ビジネスの規模を考えれば異様に低い水準と言えるだろう。ライバルであるブッキングホールディングス(BKNG)や昨年上場したばかりのエアビーアンドビー(ABNB)のわずか4分の1しかないが、これは正当なバリュエーションなのだろうか?

|

| 時価総額 BKNG/EXPE/ABNB |

|

| 売上高 BKNG/EXPE/ABNB |

低評価の原因が、収益性の低さにあることは明らかだが、今回の記事ではその構造的な問題を分析する。また合わせてExpediaがこの問題を克服できるかどうかを検証する価値はありそうだ。もし万が一にも恒常的にBooking並みの利益率を達成できると分かれば、株価は少なくとも2倍以上になる可能性があるからだ。

旅行業界は2020年に壊滅的な状況へ陥ったが、今後は失われた時間を取り戻していくだろう。その中で私が注目しているのは、OTAが当たり前のように費やしてきたマーケティングコストの行方だ。コロナを経験したAirbnbは「仮にゼロにしたとしても、前年比で95%のトラフィックが維持できることが分かった。」と語る。

今回の主役であるExpediaは、長年にわたって売上高の50%以上をマーケティングへ費やしてきたが、大いに再考する余地があるだろう。その大半はGoogle広告であり、同社の検索エンジンから顧客を取り込むことで規模を拡大してきたが、それ自体も時代遅れになりつつある。

OTA業界の新星であるAirbnbやライバルのBookingは、ブランドマーケティングを通して、直接トラフィックを獲得する戦略を明確にしている。つまりOTA間の勝負は、今やどこがいち早く高コスト体質から脱却するかの局面に来ているのだ。

かつて買い物をするユーザーはGoogleで検索したものだが、今や入口はAmazonだ。Amazonのような直接トラフィックを獲得できるプラットフォーマーは、顧客を呼び込むためのコストが不要であり、圧倒的な力を持つことが証明されている。またプライムのようなロイヤルプログラムで囲い込めば、つけ入るスキは微塵もない。

OTA業界のAmazonになる可能性としては、Expediaは今のところ三番手だ。さらに調査を進めていくと、同社はなかなか厄介な問題を抱えていることに気がつく。規模の割にやたら時価総額が低いのには、やはりそれなりの理由があった。

ブッキングホールディングスとの比較

|

| 売上高(BKNG/EXPE) |

|

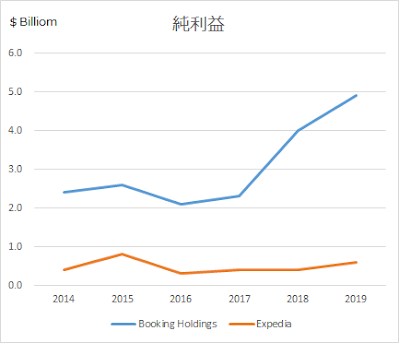

| 純利益(BKNG/EXPE) |

売上高は同じようなペースで拡大しているが、利益は同業とは思えない程に格差がある。※2020年は参考にならないため、2014〜2019年のデータで比較している。

また会計上の利益はあらゆる要素を含んでいるためキャッシュフローで比較して見ると

|

| フリーキャッシュフロー(BKNG/EXPE) |

|

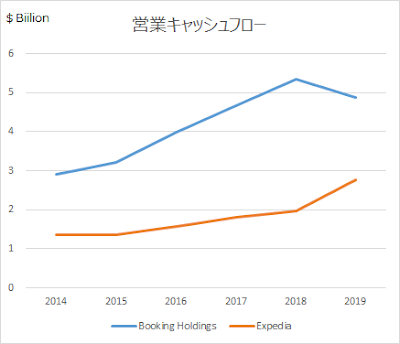

| 営業キャッシュフロー(BKNG/EXPE) |

過去3年間の累積フリーキャッシュフローを比較すると4倍の差があり、つまり単純に稼ぐ力が違うということが分かる。

収益性の分析

利益率の差が生まれる最大の理由は地域性にある。

Expediaの主戦場である米国は世界最大のマーケットだが、より厳しい競争にさられている。特にホテルの7割はマリオット、ハイアット、ヒルトンなどの大手チェーンが占めており、価格交渉力が極めて強い。対してBookingが支配する欧州は、小規模な独立系ホテルが中心であり、旨味のある収益を得ることができている。

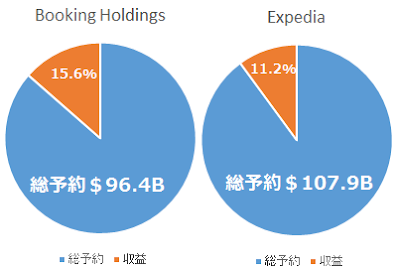

総予約額に占める収益の割合

|

| 2019年の総予約額に占める収益の割合 |

総予約額はExpediaの方が大きいが、テイクレートはBookingの15.6%に対して、Expediaは11.2%とかなり開きがある。取扱額が1,080億ドル(11兆円)であることを考えれば、この4%は40億ドル以上もの差を生むことになり、結果として売上高の差となっている。ちなみにテイクレートは、2018年のデータで見てもほとんど変わらない。

また売上高に占めるセールスおよびマーケティングコストの割合は、Bookingの39%に対してExpediaは51%と非常に高い。ただ総予約額に占めるマーケティングコストの割合はBookingが6.1%に対して、Expediaは5.7%と逆転する。つまりExpediaのマーケティングコストは、Bookingに比べて過剰な支出が行われているわけではない。

2019年度の営業利益率はBookingの35.5%に対して、Expediaはわずか7.5%だったが、その大半の理由は米国と欧州の利益率の差に基づくものだ。つまりは多少のコストカットぐらいでは改善できることはほとんどない。

ブランドマーケティングの戦略

ブランド力のあるOTAは益々マーケティング費用の割合を削減していくだろう。より正確に言うとパフォーマンスマーケティングを減らし、ブランドマーケティングの割合を増加させていくことになる。

パフォーマンスマーケティングというのは、例えばGoogleに広告を掲載し、案件(製品)ベースで顧客を獲得する方法だ。一方でブランドマーケティングはブランドの認知度を広めることが目的であり、テレビ広告なども積極的に活用される。

ブランドマーケティングの強みは、取引量に応じて増加する費用ではなく、一度浸透すれば長く効果を発揮することだ。既に述べた通り、最大の目的は直接トラフィックの獲得にあるが、現時点でAirbnbは90%、Bookingも50%以上を持っている。Expediaの直接トラフィックの割合については不明だが、恐らく2社に比べて劣るはずだ。

|

| 2021年チャンピオンズリーグ決勝。ゴールシーンを飾ったのは、Expediaの広告だった。 |

Expediaもブランドマーケティングへ注力しているが、致命的な欠点が一つある。それはグループ企業が多すぎる点だ。傘下ブランドはHotwire、Trivago、Hotel.com、Orbitz、Travelocityなど複数抱え、また民泊のVrboもある。買収後もブランドの独立性を保ち、あらゆるニーズに対応する戦略は今や足かせになっている。

AirbnbやBookingはコアブランドへ集中して予算を投入できるが、Expediaは複数のブランドを管理しているため分散させる必要がある。長期的にはブランドマーケティングの成功こそが、企業価値の増大につながるはずである。そのためにはまずは複数のブランドを統合するプロセスが重要であると考えられるが。

ブランド統合計画は頓挫

Expediaは2019年の12月にCEOとCFOが同時に辞任しているが、こればブランドの統合を通じて長期的な戦略を重視する経営陣と目先の利益を重視する取締役会が衝突した結果だ。

運悪くGoogleがオーガニック検索ページを下へ追いやり、自社のホテル検索を全面に押し出したことでExpediaの業績が極度の不振に陥ったことも影響した。

今思えばここは一つのターニングポイントだったかもしれない。結果論だが、その後すぐに新型コロナウィルスの問題が発生し、痛みを伴ったブランドの統合を進めるにはこれ以上ないタイミングだったのだ。Expediaは絶好の機会を逃してしまったため、ブランディング戦略についても大きな弱点を抱えたまま進めなくてはならない。

Googleとの関係

ExpediaとBookingはGoogle最大の広告主の一つとして有名だ。Skiftによると2017年に旅行関連の広告はGoogle全体の12%を占めたとのことだ。

GoogleはOTAなどが支払う広告費を通じて、既に旅行ビジネスから莫大な収益を得ている。それにも関わらず得意先のOTAやメタサーチの反感を買ってまで競合する製品を投入してくる理由は何故だろうか?しかも独占禁止法に抵触する可能性が極めて高いことは、誰よりも自覚しているはずだ。

Googleが今後も旅行業界から収益を吸い上げるためには、Amazonのように、BookingやExpediaが旅行プラットフォームとしての地位を獲得することは望ましくない。あくまでGoogleが旅行検索の中心でなければまずいのである。

Googleは大規模なカスタマーサービスが必要になるOTAへの進出は繰り返し否定しており、その可能性は確かに低いだろう。ただOTAが自社のプラットフォームへ直接顧客を引きつけるとなれば、それに対抗してくることは明らかだ。Googleにとってはパフォーマンスマーケティングに依存したビジネスモデルを取ってくれていた方がはるかに楽だったのだが。

まとめ

|

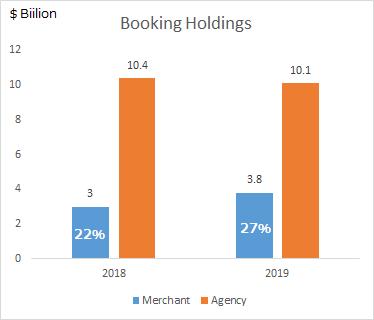

| マーチャント収益の割合(BKNG) |

ライバルのブッキングホールディングスは最近、エージェンシーモデルからマーチャントモデルへ移行して収益性を高めている。マーチャントモデルとは、簡単に言うと単なる仲介ではなく、自社枠で販売して、決済まで行うビジネスモデルであり、より収益性が高い。

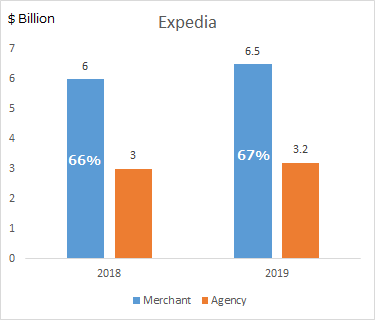

ただしExpediaでは既に7割近くに採用されており、同様の戦略で伸ばせる余地は少ない。

|

| マーチャント収益の割合(EXPE) |

つまるところExpediaは、米国という効率的なマーケットにおいては採算の改善は見込めないし、コミッションモデルの変更余地もなく、グループ企業を束ねるコストも余計にかかっている。

即効性のある戦略は、規模の追求をやめてマーケティングコストを大幅にカットすることだろうが、長期的なビジョンには欠ける。やはりブランド戦略を浸透させながら、徐々にコストを引き下げていく長期戦が濃厚だろう。

|

| EXPE 市場コンセンサス |

今回の調査で最も想定外だったのが、市場コンセンサスが高いことだ。2020年度は想定内だが、2021年度の予想EPSはなんと6.5ドルもある。これは2019年度の1.7倍であり、何故これ程高いのかは不明だが、かなりハードルが高いだろう。確かにコストを圧縮することで利益率は高まるとは予想していたが、市場が期待する水準は、私の想定よりもはるかに高かった。

また長期的な観点から見ても、ブランド戦略を上手く進めているBookingやAirbnbをアウトパフォームするのは難しいだろう。厳しいことを言えば、米国のOTAはGoogleと大手ホテルチェーンの直販だけでも十分に機能する可能性が高く、Expediaは存在感を維持することで手一杯かもしれない。

今後、傘下のブランドを統合するような構造的な改革が実行されれば評価は変わるかもしれないが、今のところは様子見が妥当だろう。今回の検証のポイントであった「トップ2社と時価総額の差が縮まる可能性」も低いと考える。ただ、今回の結論はあくまで長期的な見通しに基づく筆者の考えであり、内容を保証するものではない。また旅行需要の急拡大などの経済要因や短期的なモメンタムに基づく株価変動は想定していないことをご留意いただきたい。

参考

WSJ、CNBC、Barron's、Skift